いつもこの記事を読んでいただきありがとうございます。

福岡県糸島市で気軽に相続相談ができる税理士、小山知則です。

毎週金曜日にブログで私の専門としている経営と相続をメインに役立つ情報を綴っていきます。お楽しみに!

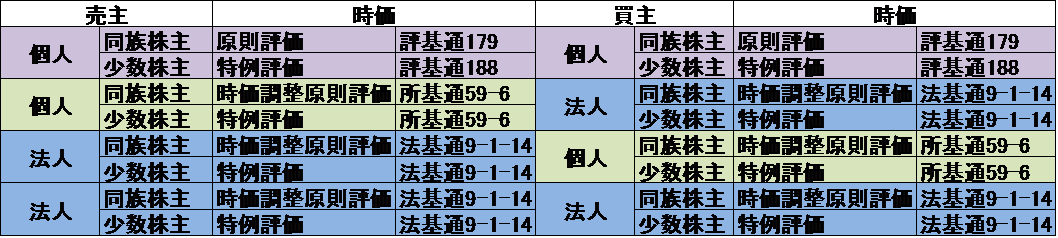

非上場株式を個人や法人に譲渡又は贈与する際、その移転価格はいくらにすれば良いのか、悩む方も多いと思います。

そこで今回は、売主・買主・個人・法人・少数株主・同族株主のそれぞれのパターンにおける時価の算定基準を一覧にしました。

また、よくある移転ケースを2つ実際の数字を用いてご紹介します。

※2、所基通59-6・・・所得税法基本通達

※3、法基通9-1-14・・・法人税法基本通達

※4、時価調整原則評価

・小会社に該当するものとして計算

・純資産価額算定のさい、土地と上場株式は時価評価

・評価差額に対する法人税額等に相当する金額は控除しない

・所基通59-6で評価する際に限っては、株主区分の判定において、譲渡(贈与)前の保有株式数で判定する

以上が各ケースにおける時価になります。ふーっ、ベリー疲れた。💦

では、よくある移転ケースをみていきましょう。

1、親→子に株式を譲渡

前提条件

・いづれも同族株主

・取得費20、原則評価100

①低額譲渡(50)の場合

・親:50-20=30⇒譲渡所得税

・子:100-50=50⇒みなし贈与課税

なお、子の取得費は50となる。(個人間売買にはみなし譲渡※5の適用がないため)

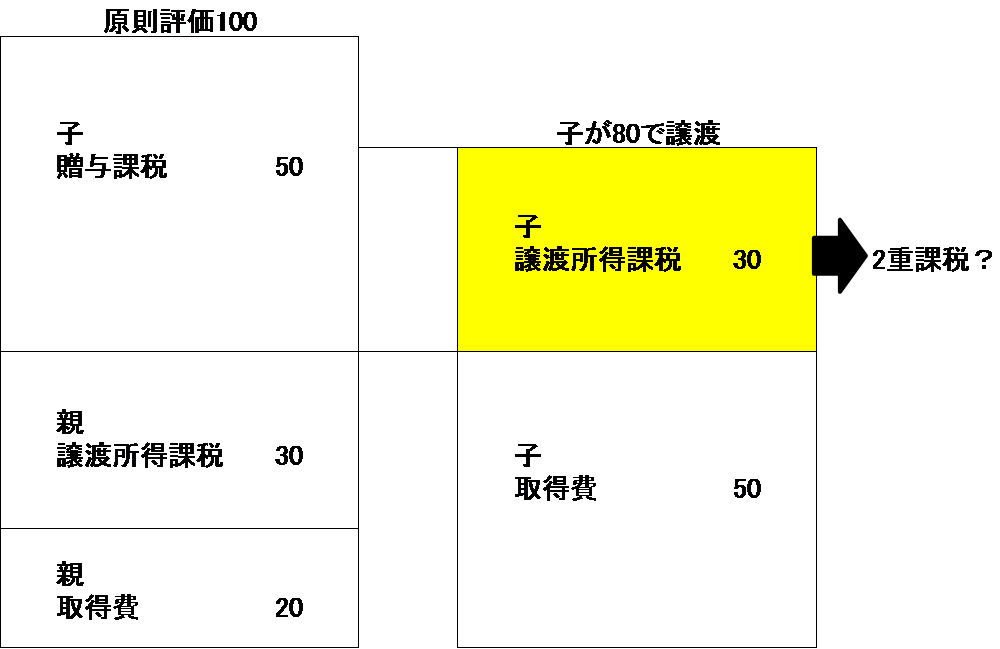

したがって、子が誰かに50を超えて譲渡した場合、その超える額のうち贈与課税された部分に対して再び譲渡所得税が課税されることになる。例えば子が80で譲渡した場合30が2重課税になるのでは?と考えられます。下図参照

しかし、贈与課税は経済的・財産的な価値の移転に対し課税されるものであり、一方、譲渡所得はキャピタルゲインに対して課税されるものと解されるため、2重課税の問題は生じないと思われます。

しかし、贈与課税は経済的・財産的な価値の移転に対し課税されるものであり、一方、譲渡所得はキャピタルゲインに対して課税されるものと解されるため、2重課税の問題は生じないと思われます。

※5みなし譲渡・・・時価の1/2未満の価額で譲渡した場合、時価で譲渡があったものとみなされる。

②高額譲渡(150)の場合

・親:100-20=80⇒譲渡所得課税

150-100=50⇒みなし贈与課税

・子:課税関係なし

なお子の取得費は100となる(時価を超える部分150-100=50は贈与したとみなされるため譲渡対価を構成しない)

2、少数株主の株式を買い戻す(分散した株式を集約したい)

前提条件

・取得費10、原則評価100、時価調整原則評価120、買い戻し価格60

①少数株主A→同族株主(個人)B

・少数株主A:60-10=50⇒譲渡所得課税

・同族株主B:100-60=40⇒みなし贈与課税

②少数株主C→同族株主(法人)D

・少数株主C:60-10=50⇒譲渡所得課税

・同族株主D:120-60=60⇒受贈益に法人税課税

いかかでしょうか?売主・買主・個人・法人・少数株主・同族株主のそれぞれの組み合わせにより時価が異なり、それにより課税関係も複雑に異なってくるため非上場株式の移転を行う際には注意が必要です。

しかしながら、今回の2つのケースでご紹介しました、事業承継や、株式の集約といったように実務上では非常に重要なポイントになることが多くなると思われますので、しっかりと内容を押さえて、今後、自社株等を移転させるシーンにおいてお役立てください。

今後もこのカテゴリーでは資産税に関する情報を出来るだけわかりやすく具体的にお届けしていきます。乞うご期待!