いつもこの記事を読んでいただきありがとうございます。

福岡県糸島市で気軽に経営相談ができる税理士、小山知則です。

毎週金曜日にブログで私の専門としている経営と相続をメインに役立つ情報を綴っていきます。お楽しみに!

皆様、事業性評価という言葉を耳にすることが多くなってきているのではないでしょうか。

事業性評価とは金融機関が融資に際し、担保や保証・財務データに必要以上に依存することなく、企業の事業内容や成長性などを適切に評価していこうというものです。

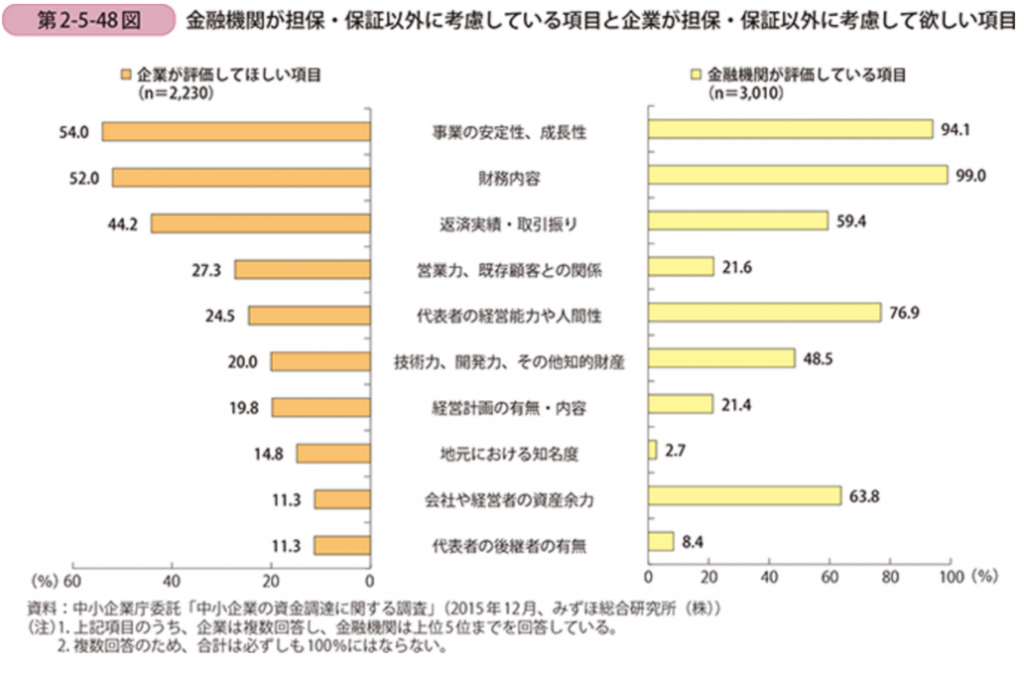

まずは、下記の図をご覧ください。

中小企業庁が調査した企業と金融機関の融資に関する認識ギャップです。

代表者の経営能力や人間性・会社や経営者の資産余力といった項目に両者の認識の乖離が見られます。金融機関は経営者の経営能力を重視しております。

また、別の調査によっても、今後借入を希望する融資手法について、企業側・金融機関側双方において、事業性を評価した担保・保証によらない融資のニーズが高いとう結果になりました。

具体的には以下のような項目で持続的な成長が可能かどうかを判断されることになります。

①業種

②取り扱い商品

③自社の強み弱み

④市場・業界の動向

⑤競合先

⑥主要取引先・仕入先

⑦一人当たりの売上・粗利

⑧営業利益

⑨過去にどのような経営判断を行い、今後どのような経営判断をするのか

⑩現状の課題と今後の見通し

金融機関にとっても、従来の定量評価(トランザクションバンキング)から定性評価(リレーションシップバンキング)にウェイトが移行することでより顧客の事業をより知る必要が出来たと言えるでしょう。

したがって、会社の収支状況が悪かった・既存借入の過多・自己資金不足・担保がないなどの理由で融資を断られてしまっていた企業にとっても、今後は内・外部環分析をしっかり行って経営計画により生産性の高さや持続可能性をしっかり示すことができれば融資を受けられるチャンスが大きくなります。

中小・地域金融機関向け金融モニタリング基本方針(平成26事務年度)出典:金融庁

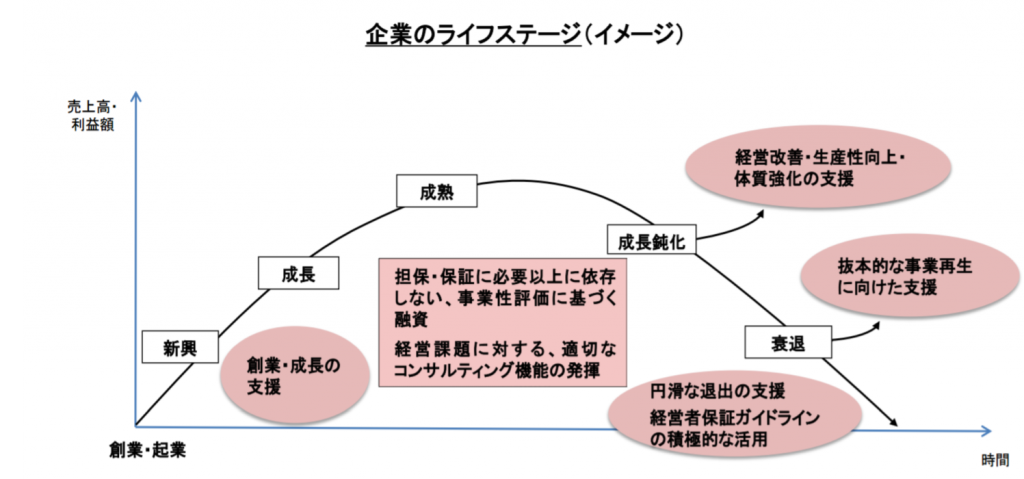

上の図は昨年10月に金融庁が発表した「地域金融機関による事業性評価」から抜粋したものです。

プロダクトライフサイクル理論で見られるもので、企業のライフステージが5段階に分けられます。自社の位置づけがどこにあるのか現状を把握し、それぞれに応じた資金調達戦略を構築しましょう。

なお、直近5か年の売上が概ね20%以上減少すると衰退期に判定される可能性が出ます。一方的な判断をされないよう、利益率の改善や今後の事業展開などの反論は作っておきましょう。

いかがでしょうか。事業性評価により今後、金融機関の融資判断は大きく変わってくるかと思います。そして中小企業経営者にとっては、資金調達において今まで以上に経営の知識や能力が問われることになります。一度、上記10項目について見直してみましょう。経営としてマイナスにはならないと思います。

次回も事務所カテゴリーでは皆様のお役立ち情報を発信していきます。お楽しみに!

お詫び:予定していた確定申告の記事は中止いたしました。m(_ _)m